Zertifikate kaufen – diese Anlageoption möchten neben professionellen auch immer mehr Privatanleger nutzen. Ihr Reiz liegt darin, mit maßgeschneiderten Zertifikaten (= Schuldverschreibungen, Emittenten sind Banken) mit kleinen Beträgen in Anlageklassen bzw. Basiswerte zu investieren, die Kleinanlegern bisher nicht zugänglich waren.

Der Kauf von Zertifikaten ist zunächst jedoch mit viel Fragen und Unsicherheit verbunden: Wo kann man Zertifikate kaufen? Welche Arten von Zertifikaten gibt es? Welche Zertifikate Broker gibt es? Welche Kriterien sind bei der Auswahl eines solchen Brokers von Bedeutung? Was sind Vorteile und Nachteile von Zertifikaten?

Unser Artikel liefert alle Antworten.

| Zertifikate kaufen | Mehr erfahren |

Ihr Kapital ist im Risiko. |

- Index Zertifikate

- Basket Zertifikat

- Garantie Zertifikate

- Airbag Zertifikat

- Bonus Zertifikat

- Knock-out-Zertifikat

- Krypto Zertifikat

- Discount Zertifikat

- Faktor Zertifikat

- Aktienanleihe

Das Wichtigste In Kürze

- Schuldverschreibungen: Zertifikate sind Schuldverschreibungen, welche von Banken und Emissionshäusern als Schuldner ausgegeben werden. Käufer werden zu Gläubigern, ihr Ziel ist es an der Wertentwicklung des Basiswerts zu partizipieren.

- Große Vielfalt: Zertifikate kaufen ist in immer größerer Vielfalt möglich – Knockout-Zertifikate, Bonus-Zertifikate, Garantie-Zertifikate und viele mehr.

- Verbrieftes Partizipationsrecht: Zertifikate als Schuldverschreibungen (und Derivate) verbriefen das Recht auf Partizipation am Wert eines Basiswerts, welcher aus praktisch jeder Anlageklasse (z.B. Aktien, Indizes, Kryptowährungen, Rohstoffe, etc.) stammen kann.

- Zertifikate Broker: Ausgegeben von Banken und Emissionshäusern können Anleger gewünschte Zertifikate kaufen direkt bei der Bank oder entsprechenden Online Brokern.

- Komplexe Produkte: Zertifikate sind primär für erfahrene Privatanleger geeignet, da sie komplexe Finanzprodukte mit hohen Risiken sind.

Wie kauft man Zertifikate? So geht der Kauf bei Online Brokern

Zertifikate kaufen wird man normalerweise über einen günstigen Zertifikate Broker bzw. eine Online-Direktbank, welche den gewünschten Titel im Angebot hat. Wir haben nachfolgend eine Liste der besten Broker samt Kosten und Gebühren zusammengestellt:

eToro

Zum Anbieter81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.......

AvaTrade

Zum Anbieter72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.......

Was sind Zertifikate?

Während die Bank als Emittent und Schuldner auftritt, nimmt der Käufer bzw. Investor die Rolle des Gläubigers ein. Die Bank gibt das Zertifikat aus und stellt damit die Veranlagung des investierten Kapitals in einen beschriebenen Basiswert bereit. Mit welchen Konditionen und Gebührensätzen dies erfolgt, ist transparent im Basisprospekt bzw. Factsheet darzulegen.

Mit einem Zertifikat wird eine Partizipation an der Wertentwicklung eines Basiswerts verbrieft; Anleger nutzen Zertifikate nicht für Zinseinnahmen der Schuldverschreibung, sondern um mit geringem Kapital in ansonsten schwer oder unzugängliche Anlageklassen bzw. Anlagewerte zu investieren. Banken haben Zertifikate als flexible Finanzinstrumente erkannt, welche maßgeschneidert nach Risikobereitschaft, Zeithorizont und Markteinschätzung einer bestimmten Anlegergruppe entworfen und angeboten werden.

Zertifikate sind als Wertpapiere von der Finanzaufsichtsbehörde eines EWR-Staates zu genehmigen und können anschließend von Investoren aller EWR-Länder erworben werden. Als genehmigte Wertpapiere haben Zertifikate eine WKN-Nummer und ISIN-Nummer, anhand derer sie gesucht und beim Broker bzw. Bank gefunden werden können.

Ein hohes Risiko bei Zertifikaten ist, dass Anleger bei Schuldverschreibungen rechtlich nicht als Sondervermögen gelten, weshalb keine gesetzliche Einlagensicherung wirkt. Es kann daher im Extremfall zum Totalverlust des eingesetzten Kapitals kommen (wie z.B. der Fall 2008 bei Zertifikaten, die vom Emissionshaus Lehman Brothers ausgegeben worden waren).

Die Struktur von Zertifikaten kann komplex sein – manche Zertifikate steigen bei steigendem, andere bei fallendem oder gar bei sich nicht änderndem Basiswert. Ebenso gibt es gehebelte Zertifikate, welche einen Multiplikator auf die Wertveränderung des Basiswerts zur Anwendung bringen.

Zertifikate als Finanzprodukt – nicht verwechseln mit anderen Zertifikaten

Der Begriff des Zertifikats kann bei manchen Lesern zu Verwirrung oder Missverständnissen führen. Es ist daher erforderlich, dass wir das Zertifikat als strukturiertes Finanzprodukt von anderen Begriffsdefinitionen als Zertifikat abgrenzen, um jeglichen Fehlern oder Verwirrung vorzubeugen.

- Zertifikat in der Qualitätssicherung: Geläufig ist die Verwendung eines Zertifikats, um für Organisationen oder technische Geräte, etc. nachzuweisen, dass ein bestimmter öffentlich definierter Standard bzw. eine Qualitätsstufe eingehalten wurde. Beispiele hierfür ist etwa die Einhaltung von ISO-Normen, welche etwa mit Qualitätssiegeln oder TÜV-Zertifikaten belegt werden kann.

- Klimazertifikate: Strenge Umweltauflagen seitens der EU und der deutschen Regierung verfolgen das Ziel, Unternehmen zur Einhaltung strenger Umweltauflagen und Klimaschutzmaßnahmen zu zwingen. Wenn Unternehmen jedoch zu hohe CO2-Emissionen verursachen, können sie anstatt Strafzahlungen durch den Kauf von Klimazertifikaten diesen erhöhten Schadstoffaustoß kompensiere und sich straffrei stellen.

Ihr Kapital ist im Risiko.

Welche Arten von Zertifikaten gibt es?

Zertifikate haben in den letzten Jahren an Beliebtheit gewonnen, sodass eine hohe Vielfalt an Zertifikaten entstanden ist. Angesichts der Fülle und Vielzahl von Arten von Zertifikaten, ist es schwer den Überblick zu bewahren.

Wir erklären nachfolgend die 10 häufigsten Arten von Zertifikaten, wie sie funktionieren und sich von einander unterscheiden.

Index Zertifikate

Index Zertifikate haben einen Aktien- bzw. Börsenindex als Basiswert. Es gibt zwei Arten von Index-Zertifikaten: Zertifikate auf Performance-Indizes (z.B. DAX) und Zertifikate auf Kurs-Indizes (z.B. Dow Jones, FTSE 100), wobei bei ersteren die Dividendenausschüttungen in den Indexstand miteinberechnet werden und diese somit den Kurs nicht beeinflussen. Durch ihre uneingeschränkte Laufzeit werden Index Zertifikate auch als Open-End-Zertifikate bezeichnet.

Wer ein Index Zertifikat kauft, der folgt der Investmentthese, dass der Kurs des Index steigen wird. Eine Alternative zu Index Zertifikaten sind Index-CFDs oder Index-ETFs, wobei letztere den Vorteil der Einstufung als Sondervermögen haben, wodurch die Gefahr eines Kapitalverlusts bei Insolvenz des Emittenten entfällt.

Beispiel eines Index Zertifikat (DAX)

| Emittent | Societe Generale |

| WKN | CJ8M7K |

| Laufzeit | unbegrenzt |

| Basiswert | Dax |

| Ausgabepreis | 104,56 Euro |

| Abbildungsverhältnis | 1:100 |

| Managementgebühr | keine |

| Geld-Briefkurs | 155,17 bis 155,20 Euro |

Basket Zertifikat

Verwandt mit Index Zertifikaten sind Basket Zertifikate, welche anstatt eines Index einen Korb von Anlagen, also einen Basket als Basiswert haben. In der Praxis kann dies etwa ein Korb selektierter Aktien oder auch Rohstoffe sein. Die Selektion bzw. die Gewichtung der einzelnen Anlagen im Basket können fixiert (passives Basket Zertifikat) oder variabel bzw. anpassbar (aktives Basket Zertifikat) sein.

Zumeist sind Basket Zertifikate dabei Open-End-Zertifikate. Basket Zertifikat kaufen kann für Anleger dann sinnvoll sein, wenn der gewählte Basket ihren Anlagepräferenzen entspricht und eine überlegene Auswahl gegenüber etwa Index Zertifikaten darstellt. Gewinn erzielt man natürlich dann, wenn die im Basket enthaltenen Titel im Wert steigen.

Garantie Zertifikate

Die Garantie besteht bei Garantie Zertifikaten in der Rückzahlung des investierten Anlagekapitals nach Ende der jeweiligen begrenzten Laufzeit. Der „Preis“ für die Garantie liegt in einer nach oben hin limitierten Rendite bzw. Gewinnmöglichkeit, die meist durch eine bei Ausgabe festgelegte Obergrenze („Cap“) für den maximalen Rückzahlungspreis definiert wird.

Viele Garantie Zertifikate haben eine Partizipationsrate < 1, weshalb Anleger nicht vollständig an der Kursentwicklung des Basiswerts partizipieren, was bei positiver Kursentwicklung einen Renditeverlust bedeutet.

Ein Garantie Zertifikat kaufen ist nur für Anleger sinnvoll, welche von einer minimalen Preisschwankung bzw. einem leichten Preisanstieg des Basiswerts während der Laufzeit des Zertifikats ausgehen. Allerdings können CFDs oder ETFs auf den selben Basiswert eine günstigere Anlageoption sein.

| Emittent | Raiffeisen Centrobank |

| WKN | RC0M32 |

| Laufzeit | begrenzt |

| Basiswert | MSCI World |

| Ausgabepreis | 117,00 Euro |

| Abbildungsverhältnis | 1:100 |

| Cap | 2.513,69 Pkte |

| Geld-Briefkurs | 119,570 bis 121,070 % |

Airbag Zertifikat

Airbag Zertifikate sind eine modifizierte Art von Garantie Zertifikat mit zusätzlicher Absicherungsfunktion vor Geldverlusten. Der Airbag funktioniert dabei so, dass bei negativer Kursentwicklung des Basiswerts innerhalb einer festgelegten Untergrenze bei Laufzeitende des Zertifikats das gesamte eingesetzte Kapital zurückgezahlt wird.

Fällt der Kurs des Basiswerts jedoch stärker als in der Preisuntergrenze festgelegt, so entstehen dem Anleger zwar Verluste, allerdings fallen diese geringer als bei direkter Investition in den Basiswert aus. Somit bleibt die Airbag-Funktion also bei jeglicher negativer Kursentwicklung bestehen. Bei positiver Kursentwicklung wird am Gewinn partizipiert, wobei dies unbeschränkt oder bis zu einer bestimmten Obergrenze (Cap) der Fall sein kann.

Wie der Name impliziert, ist Airbag Zertifikat kaufen für Anleger sinnvoll, welche mit geringer Preisschwankung rechnen, aber gegen eine negative Preisentwicklung abgesichert sein möchten.

| Emittent | Deutsche Bank |

| WKN | DB9U2Z |

| Laufzeit | begrenzt |

| Basiswert | STX Global Select Dividend 100 |

| Ausgabepreis | 104,56 Euro |

| Abbildungsverhältnis | 1:100 |

| Managementgebühr | keine |

| Geld-Briefkurs | 114,71 bis 115,71 Euro |

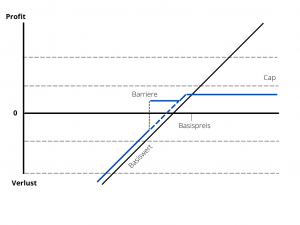

Bonus Zertifikat

Diese Art von Zertifikat hat eine fixe Laufzeit und zahlt nach Verfallszeitpunkt einen bei Abschluss bekannten Bonus an den Anleger, sofern während der Laufzeit eine bestimmte Unterschwelle – das Sicherheitsniveau – nicht berührt oder unterschritten wird. Abgesehen von dieser Zusatzfunktion partizipiert der Anleger mit Partizipationsrate 1 vollständig an Kursanstiegen.

Sofern das Sicherheitsniveau während der Laufzeit berührt oder unterschritten wird verfällt der Bonus und das Zertifikat wird zu einem gewöhnlichen Zertifikat, welches vollständig an den Basiswert gekoppelt ist. Demnach gibt es dann eine 100-%-ige Partizipation an positiver oder negativer Kursentwicklung des Basiswerts. Bei Verfallszeitpunkt des Zertifikats erhält man dann eine Rückzahlung entsprechend der Höhe des Schlusskurs des Basiswerts.

Ein Bonus Zertifikat kaufen sollten nur jene Anleger, welche während der Laufzeit von einer Seitwärts-, leicht positiven und maximal leicht negativen Kursentwicklung des Basiswerts ausgehen.

| Emittent | BNP Paribas Zertifikat |

| WKN | PZ41UY |

| Laufzeit | begrenzt |

| Basiswert | Lufthansa Aktie |

| Ausgabepreis | 20,30 Euro |

| Cap | 31,25 Euro |

| Bezugsverhältnis | 1:100 |

| Geld-Briefkurs | 9,67 bis 9,74 Euro |

Knock-out-Zertifikat

Als hochspekulative Finanzinstrumente gibt es Knock-out-Zertifikate sowohl mit fester oder unbeschränkter Laufzeit. Zum Preis des Zertifikats kann man sich eine 100-%-ige Partizipation am Kurs des Basiswerts kaufen, welche eine vielfach gehebelte Partizipation gegenüber einer Direktinvestition in den Basiswert bietet. Gleichzeitig wird im Zertifikat eine Knock-Out-Schwelle als Prozentwert des Basiswerts festgelegt, bei deren Erreichen (irgendwann während der Laufzeit!!) das Zertifikat sofort wertlos wird – ein gesamter Kapitalverlust ist die Folge.

Die Funktionsweise ist relativ komplex, weshalb diese am Beispiel eines Knock-out-Zertifikats auf eine Aktie am besten veranschaulicht werden kann. Angenommen, der Basiswert einer Aktie beträgt 100 EUR. Eine Bank bietet ein Knock-out-Zertifikat um 6 EUR, mit der Anleger vollständig an Kursgewinnen der Aktie partizipieren können.

Steigt der Kurs der Aktie bis zum Verfallstag des Zertifikats auf 112 EUR, verdient der Käufer die 12 EUR Rendite inklusive dem Kaufpreis des Zertifikats (6 EUR) ausbezahlt – also insgesamt 18 EUR. In diesem Fall hat der Anleger 200 % Rendite erzielt, bei Direktanlage in den Basiswert hätte die Rendite bloß 12 % betragen.

Knock-out-Zertifikate können als „Alles-oder-Nichts“-Spekulation wortwörtlich ein KO auslösen – hohe Gewinne oder Totalverlust des investierten Kapitals sind die Folge. Darum ist Knock-out-Zertifikat kaufen bloß für erfahrene Anleger eine Überlegung wert, sofern man mit Geld handelt, welches man zu verlieren riskieren kann.

| Emittent | Morgan Stanley Zertifikat |

| WKN | MA0WXK |

| Laufzeit | unbegrenzt |

| Basiswert | EUR/USD Forex |

| Ausgabepreis | 1,1619 Euro |

| Hebel | 50,117 |

| Managementgebühr | keine |

| Geld-Briefkurs | 1,990 bis 2,000 Euro |

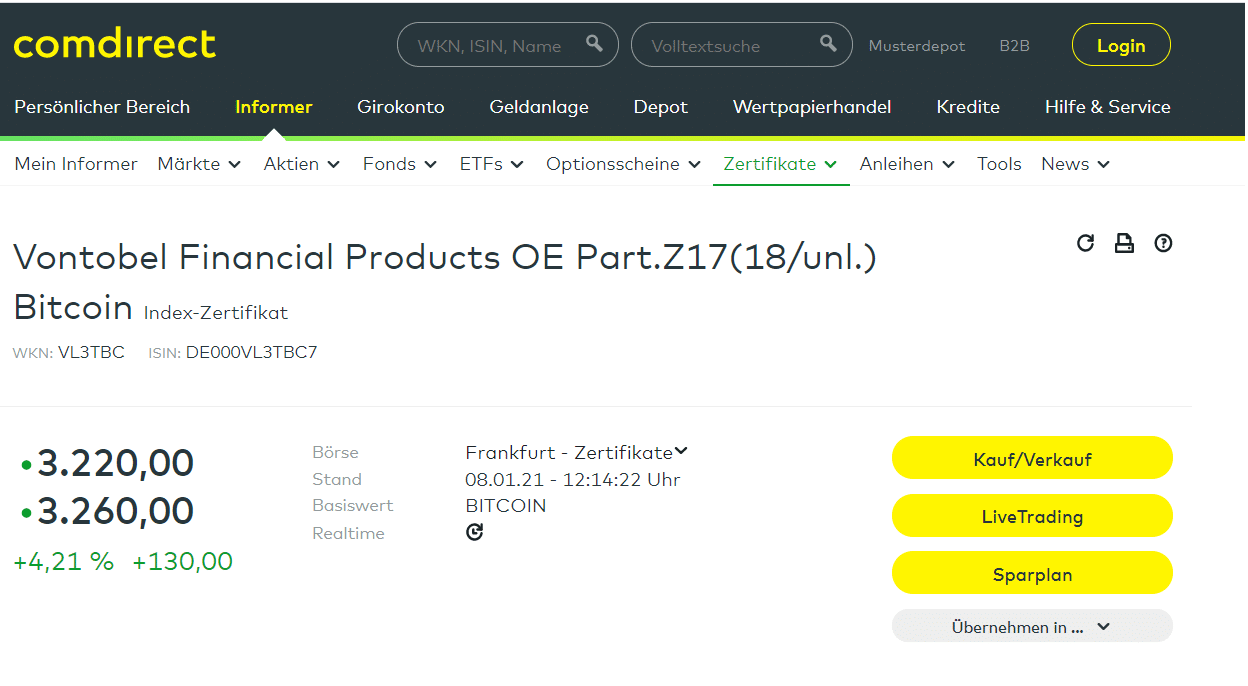

Krypto Zertifikat

Krypto Zertifikate beziehen sich auf eine Kryptowährung wie Bitcoin als Basiswert. Sie werden aufgelegt, um Anlegern, welche nicht direkt in Kryptowährungen investieren möchten oder dürfen, ebenfalls die Chance zur Partizipation am Kurs der Kryptowährung zu bieten. Je nach Konstruktion des Zertifikats kann eine positive oder inverse Partizipation mit Partizipationsrate = 1 am Basiswert erfolgen.

Allerdings haben Krypto Zertifikate und Bitcoin Zertifikate eher an Beliebtheit verloren, weil der Kauf von Bitcoin CFDs oder echten Krypto-Token in der Regel bedeutend günstiger ist als Krypto-Zertifikate, welche eine Total Expense Ratio von 2-3 % haben können. Auch wir raten unseren Anlegern, gleich direkt Krypto-CFDs oder Kryptowährungen zu kaufen.

| Emittent | Vontobel |

| WKN | VQ63TC |

| Laufzeit | unbegrenzt |

| Basiswert | Bitcoin |

| Ausgabepreis | 443,62 Euro |

| Abbildungsverhältnis | 1:100 |

| Managementgebühr | 3,75 % p.a. |

| Geld-Briefkurs | 295,60 bis 298,80 Euro |

Discount Zertifikat

Der Kaufpreis des Discount Zertifikat liegt unterhalb des Kaufpreises des Basiswerts, wobei die Differenz als Discount, also „Vergünstigung“ bzw. „Rabatt“ bezeichnet wird. Discount Zertifikate haben eine beschränkte Laufzeit mit Stichtag, an dem der Anleger zum aktuellen Marktpreis des Basiswerts zurückgezahlt bekommt.

Anleger haben die Möglichkeit den Basiswert unterhalb dem aktuellen Marktpreis zu kaufen – im Gegenzug müssen sie jedoch eine Obergrenze bzw. Cap in Kauf nehmen, bis zu dem eine vollständige Partizipation gegeben ist. Ein weiteres Manko ist, dass Käufer des Zertifikats keine Dividendenzahlungen erhalten.

Discount Zertifikat kaufen macht als Anleger dann Sinn, wenn man von einem moderaten Kursanstieg bis unterhalb des Caps ausgeht, weil man durch den Discount so eine erhöhte Rendite erzielen kann.

| Emittent | Societe Generale |

| WKN | SD5D69 |

| Laufzeit | begrenzt |

| Basiswert | Siemens Gamesa Renewable Energy |

| Ausgabepreis | 24,50 Euro |

| Abbildungsverhältnis | 1:100 |

| Cap | 28,000 EUR |

| Geld-Briefkurs | 26,97 bis 27,10 Euro |

Faktor Zertifikat

Faktor Zertifikate sind Open-End-Zertifikate (also mit unbeschränkter Laufzeit), welche die Partizipation am Basiswert mit einem fixen Faktor bzw. Hebel vervielfachen. Dadurch ergibt sich ein vervielfachter Gewinn oder Verlust, weshalb Faktor Zertifikate hochriskant sind. Meist werden Faktor Zertifikate auf Aktien oder Aktienindizes als Basiswert ausgegeben, der Faktor beträgt zwischen 2-8.

Beträgt etwa der Faktor 2, so werden die Kursveränderungen des Basiswerts verdoppelt bzw. um den Faktor 2 multipliziert. Sowohl Gewinn, aber auch Verlust, würden in doppelter Höhe verbucht. Der Chance auf einen überproportionalen Gewinn steht die Gefahr eines Totalverlust gegenüber.

Faktor Zertifikate kaufen ist aufgrund des hohen Risikos nur für erfahrene Anleger mit ausgeprägter Risikobereitschaft und einer klaren Markterwartung ratsam.

| Emittent | Goldman Sachs |

| WKN | GF5673 |

| Laufzeit | unbegrenzt |

| Basiswert | EURO STOXX 50 |

| Ausgabepreis | 25 Euro |

| Abbildungsverhältnis | 1:100 |

| Managementgebühr | keine |

| Geld-Briefkurs | 31,35 bis 31,54 Euro |

Aktienanleihe

Eine Aktienanleihe ist eine besondere Art von Zertifikat, welche Aktien als Derivatkomponente enthält; wichtig ist, sich nicht vom Begriff der Anleihe ein falsches Sicherheitsgefühl vermitteln zu lassen. Der Emittent der Aktienanleihe kann bestimmen, ob bei Laufzeitende der Nominalbetrag der Aktie 100 % zurückbezahlt wird oder eine zuvor festgelegte Anzahl an Aktien stattdessen an den Käufer des Zertifikats ausgegeben werden.

Während der Laufzeit des Zertifikats erhält der Käufer laufend regelmäßige Kuponzahlungen deren Zinssatz meist deutlich über jenen klassischer Anlagen liegt. Weil am Stichtag – unabhängig des gewählten Formats – nur der Nennwert ausgezahlt wird, gibt es keine Gewinnpartizipation; das Risiko eines Kapitalverlusts bei fallenden Kursen hingegen besteht.

Ratsam sind Aktienanleihen bestenfalls dann für Anleger, wenn diese von einer Seitwärtsbewegung während der Laufzeit ausgehen.

Ihr Kapital ist im Risiko.

Wie sind Zertifikate entstanden?

Zertifikate sind für Banken zunächst weniger Einnahmequelle als eine Möglichkeit, durch Fremdkapitalaufnahme ihre eigene Bilanz mittels Refinanzierung zu stärken. Über die entstehenden Gebühren, wie Ausgabeaufschlag und Depotgebühren bzw. Verwaltungsgebühren können Banken zusätzliche Einnahmen generieren.

Banken haben Zertifikate aufgelegt, um Privatanlegern eine einfachere Möglichkeit zu bieten, ebenfalls in bisher nicht zugängliche Anlageklassen wie z.B. Rohstoffe oder Aktienindizes zu investieren. Zudem erfüllen Zertifikate den Wunsch vieler Anleger nach maßgeschneiderten, riskanteren und spekulativeren Anlagen, welche zusätzliche Ertragschancen bieten können.

Allerdings haben Zertifikate seit der Entstehung von Online Brokern und der Ausgabe von Differenzkontrakten, welche von Brokern aufgelegte Derivate mit einer Vielzahl unterschiedlicher Basiswerte sind, ernsthafte Konkurrenz bekommen. Der CFD Handel ist meist nicht nur bedeutend günstiger, sondern ermöglicht durch Einnahme von Kauf- oder Verkaufsposition Ertragschance bei jeglicher Marktentwicklung.

Wie funktionieren Zertifikate?

Banken geben Zertifikate als Schuldverschreibungen auf, Käufer hinterlegen die Kaufsumme über ein Wertpapierdepot bei einer Depotbank oder bei einem Broker. Je nachdem, ob es sich um Zertifikate mit beschränkter Laufzeit oder Open End Zertifikate handelt, wird sich die Beendigung bzw. Auflösung des Zertifikats richten.

Zertifikate werden von Banken und Finanzinstituten entworfen und zunächst bei der Finanzmarktaufsicht, in Deutschland ist es die BaFin, zur Genehmigung eingereicht.

- Zertifikate mit beschränkter Laufzeit verfallen an ihrem Stichtag, wobei der Käufer den entsprechenden Betrag direkt auf sein Depot überwiesen bekommt. Alternativ können Zertifikate mit beschränkter Laufzeit auch vor ihrem Verfallszeitpunkt verkauft werden, wobei die Bank eine Rücknahmegebühr in Höhe von 1-3 % des Werts in Rechnung stellt – Gebühren, die Anleger bei ihrer Verkaufsentscheidung berücksichtigen sollten.

- Open-End-Zertifikate haben keinen Verfallszeitpunkt, der Käufer kann sie jederzeit zum aktuellen Marktpreis im außerbörslichen Handel oder einer entsprechenden Börse verkaufen. Je nach Einstands- und Veräußerungspreis ergibt sich der Gewinn oder Verlust bzw. Rendite des Anlegers.

Ihr Kapital ist im Risiko.

Wo kann man Zertifikate handeln? An welchen Börsen?

Bei Genehmigung erhalten diese eine WKN und ISIN und werden durch die Bank ausgegeben und außerbörslich oder an Marktplätzen wie zum Beispiel der Stuttgarter Börse oder der Düsseldorfer Börse zum Handel angeboten.

In der Schweiz erfolgt der Handel ebenfalls außerbörslich, während in Österreich alle Zertifikate ausschließlich an der Wiener Börse gehandelt werden können.

Zertifikate an der Börse handeln

Für Anleger in Österreich ist zu beachten, dass in Österreich Verkauf von Zertifikaten ausschließlich über die Wiener Börse abgewickelt wird.

In der Schweiz, wo Zertifikate auch als „strukturierte Produkte“ bezeichnet werden, kann man Zertifikate im außerbörslichen Handel erwerben.

Für den Handel von Zertifikaten an der Börse benötigt man als Anleger jedoch stets eine Depotbank oder einem Broker, bei dem man ein Wertpapierdepot eröffnet hat. Ein direkter Handel an der Börse ist also für Privatanleger nicht möglich. Damit richtet sich der Fokus auf die Frage, bei welcher Depotbank oder bei welchem Broker man als Anleger sein Zertifikat kaufen wird.

Bei den meisten Brokern für Zertifikate sucht man sich zunächst das Zertifikat mit WKN/ISIN und wählt dann, bei welcher Börse man das Zertifikat kaufen möchte. Tatsächlich kann es minimale Unterschiede beim Kaufpreis oder der Orderprovision bzw. Transaktionsgebühr zwischen den einzelnen Börsen geben.

Zum Zertifikate bei Börsen handeln gehört natürlich auch, wenn man sein Zertifikat verkaufen möchte. Die gute Nachricht ist, dass dies ebenso einfach wieder kauft über die Handelsplattform weiter Depotbank geht, man erhält den entsprechenden Betrag über das Wertpapierdepot wieder gutgeschrieben.

Zertifikate weltweit handeln

Anhand dieser Nummern kann jedes internationale und einfach handelbare Zertifikat bei der Depotbank oder Broker mit Börsen Anschluss gefunden werden. Zertifikate weltweit handeln wird man als zumeist ebenfalls über den bewährten Zertifikate Broker.

Allgemein ist das der Zertifikate kaufen und handeln primär ein europäisches Phänomen. Zertifikate, welche auch als „strukturierte Finanzprodukte“ bzw. „Turbos“ bezeichnet werden, werden in Europa vor allem über die Stuttgarter Börse, sowie die Eurex Terminbörse in Frankfurt oder Amsterdam gehandelt.

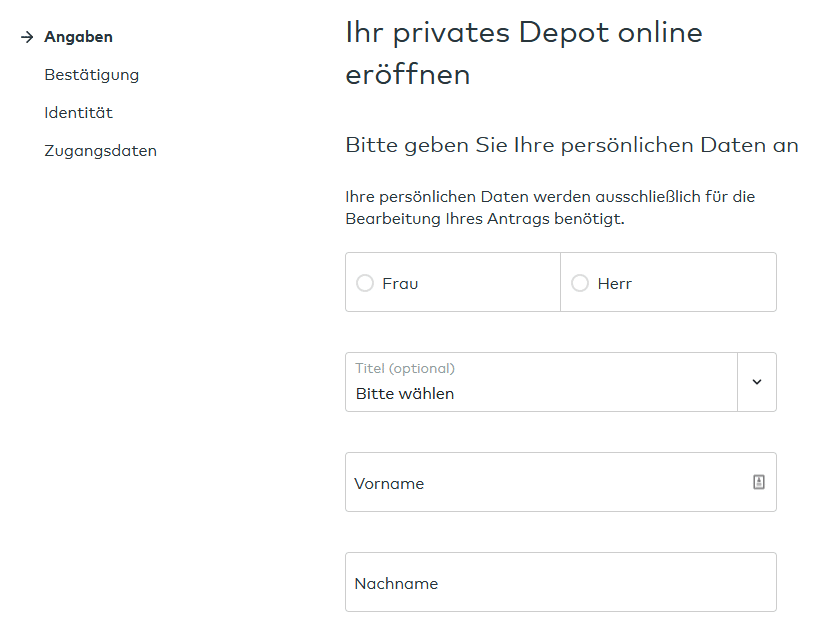

Anleitung zum Zertifikate kaufen bei Comdirect

Um Zertifikate kaufen zu können, empfehlen wir unseren Lesern unseren Testsieger Comdirect zu wählen. Die deutsche Direktbank mit Bafin-Regulierung bietet ein kostenloses Wertpapierdepot, über das über 60.000 Zertifikate an deutschen und internationalen Börsen gehandelt werden können.

Zertifikate kaufen bei Comdirect eröffnen ist einfach – mit diesen 3 Schritten:

Schritt 1: Wertpapierdepot eröffnen

Als ersten Schritt muss man als Anleger einmal ein Wertpapierdepot bei der Comdirect eröffnen. Hierfür füllt man auf der Webseite das Anmeldeformular aus, wobei persönliche Daten wie Name, Geburtsdatum und Anschrift eingegeben werden müssen.

Zudem gilt es dann seine E-Mail-Adresse und Telefonnummer zu bestätigen. Danach werden die Anmeldedaten postalisch zugeschickt. Per PostIdent-Verfahren kann man in jeder Filiale der deutschen Post die eigene Identität und Anschrift bestätigen.

Nach Abschluss des PostIdent-Verfahrens ist das Wertpapierdepot eröffnet und steht zum Handel bereit.

Schritt 2: Einzahlung tätigen

Verbunden mit dem Wertpapierdepot erhält man ein kostenloses Verrechnungskonto bei der Comdirect, über welches Einzahlungen und Auszahlungen verarbeitet werden.

Die Kontodaten einfach kopieren und vom bestehenden Girokonto hin überweisen, um das Kontoguthaben anschließend zur Veranlagung verwenden zu können.

Schritt 3: Zertifikat kaufen

Ist das Kontoguthaben eingelangt, kann man damit Zertifikate kaufen. Anleger sollten genau recherchieren, welches Zertifikat sie kaufen möchten und sich die WKN bzw. ISIN notieren.

Die WKN einfach in der Suchleiste auf der Handelsplattform eingeben und das Suchergebnis anklicken. Nun hat man im Überblick, zu welchem Kurs das Zertifikat kaufen an welcher Börse möglich ist.

Die gewünschte Börse auswählen und eine Kauforder platzieren. Während der Handelszeiten wird diese sofort verarbeitet und das gewünschte Zertifikat wandert direkt ins Wertpapierdepot. So einfach ist Zertifikate kaufen bei Comdirect!

Was sollte man beim Kauf von Zertifikaten beachten?

Dementsprechend kann es im Falle der Insolvenz des Emittenten sogar zum Totalverlust des eingesetzten Kapitals kommen – der Status als Sondervermögen würde nämlich zusichern, dass der Emittent selbst nicht auf dieses Kapital im Rahmen seines gewöhnlichen Betriebs zugreifen kann.

Ebenfalls zu beachten ist die Natur und Funktionsweise des jeweiligen Zertifikats, in welches investiert wurde. Wie vorangehend dargestellt ist die Vielfalt der verfügbaren Zertifikate nahezu grenzenlos, Anleger müssen unbedingt umfangreiche Recherche zum gewählten Zertifikat anstellen. Gerade Faktor-Zertifikate und Knock-out-Zertifikate sind als besonders riskant da hochspekulativ einzustufen.

Zudem sind die Kosten und Gebühren des Zertifikats genauer zu betrachten. Leider sind diese für Anleger zunächst gar nicht offensichtlich, weil es mangels Transparenzanforderungen durch Regulatoren an den Emittenten nicht immer eine klare Aufschlüsselung aller anfallenden Gebühren gibt.

Ein kritischer Blick in den Prospekt bzw. das Factsheet ist angeraten, bei Unklarheit sollte der Emittent kontaktiert werden – oder die mangelnde Transparenz als Ausschlussgrund genommen werden. In vielen Fällen, etwa bei Zertifikaten auf Aktien, Indizes, Rohstoffe oder Kryptowährungen können CFDs bei CFD-Brokern wie unserem Testsieger eine günstigere und bessere Alternative darstellen.

Ihr Kapital ist im Risiko.

Für wen eignen sich Zertifikate?

Hingegen können Zertifikate für erfahrene oder professionelle Anleger in der Tat eine sehr gute Anlagewahl sein – unter der Voraussetzung, dass man ausreichend Vorarbeit und Recherche investiert. Insbesondere müssen Anleger die konkrete Funktionsweise und Besonderheiten der jeweiligen Art von Zertifikat kennen, sowie die Marktbedingungen einschätzen können, um durch den Handel mit Zertifikaten auch wirklich Gewinne erzielen zu können.

Besonders gut geeignet sind Zertifikate aber eigentlich für Family Offices und risikofreudige institutionelle Anleger, welche auch das entsprechende Risikoprofil haben und sich über Zertifikate eine risikoreichere Performance-Komponente in ein anderwärtig ausgewogenes und wohlbalanciertes Anlageportfolio holen können.

Welche Gebühren können beim Kauf eines Zertifikats anfallen?

- Depotgebühr: Diese Gebühr ist nicht direkt mit dem Zertifikat verbunden. Allerdings ist ein Wertpapierdepot für den Zertifikatehandel erforderlich. Viele Direktbanken stellen eine jährliche Pauschale in Rechnung, manche Neo Broker verzichten auf die Depotgebühr.

- Ordergebühr: Der Kauf oder Verkauf eines Zertifikats wird per Order beantragt. Wie bei anderen Wertpapieren fällt dabei oft eine Pauschalgebühr pro bearbeiteter Order an, welche vom Broker kassiert wird.

- Ausgabeaufschlag: Bekannt von Investmentfonds verrechnen viele Banken auch bei neu emittierten Zertifikaten einen Aufschlag, welcher zwischen 1-3% des ausgewirkt Preises beträgt. Die konkrete Höhe kann im Zertifikat Prospekt abgelesen werden.

- Bid-Ask-Spread: Auch als Geld-Brief-Spanne bekannt, beschreibt dieses Konzept die Spanne zwischen Kauf und Verkaufspreis bzw. (Ask-vs-Bid) des Zertifikats beim Broker. Der Broker finanziert sich durch diese Preisdifferenz, per Aufschlag müssen Anlieger über dem Marktpreis kaufen (Ask-Preis) und unterhalb des Marktpreises verkaufen (Bid-Preis). Umso höher die Differenz, desto höher die Gebühren. Ein Spread zwischen 0,5 bis 1 % ist gängig und angemessen.

- Verwaltungsgebühr: Bezeichnet auch als Managementgebühr wird diese Gebühr innerhalb des Zertifikats verrechnet, sie wird prozentual festgelegt und meist pro Quartal oder Jahr kassiert. Man kann sie als versteckte Gebühren verstehen, da sie den Handelswert des Zertifikats reduzieren. Die Gebührenhöhe liegt meist bei 0,5-1,5 % pro Jahr, wird meist aber nur bei Open-End-Zertifikaten verlangt.

Weitere Kosten, die nicht außer Acht gelassen werden sollten

Als Opportunitätskosten könnten sie ebenfalls aufgefasst werden: Bei Zertifikaten werden gewöhnlich keine Dividenden ausgezahlt, sofern das Zertifikat auf eine oder mehrere Aktien mit Dividendenausschüttung lautet. Ausnahme sind dabei jedoch die Indexzertifikate auf Performance Indizes, bei dernn sehr wohl die Dividenden durch Kauf neuer Aktien reinvestiert werden.

Manche Zertifikate bringen Vertriebspartnern wie Brokern oder Finanzberatern, welche diese vermitteln, eine Provision. Weil dieser 1-3% betragen kann und wertmindernd wirkt anstatt direkt in Rechnung gestellt werden, kann dies als versteckte Gebühr aufgefasst werden. Seit 2014 ist der Ausweis dieser Gebühr im Zertifikat Prospekt rechtlich verpflichtend.

Im Fachjargon als „Quanto-Kosten“ bezeichnet, sind Zertifikate mit vom EUR abweichender Basiswährung mit einem Fremdwährungsrisiko verbunden. Viele Zertifikate haben darum eine Währungssicherung integriert, welche meist in Höhe von 1-2% des Ausgabepreises liegt, die konkreten Kosten hängen von der Basiswährung und deren Kursschwankung ab.

Bei vielen komplexen Zertifikaten stellt die Bank eine Gebühr für deren Rücknahme vor Verfallszeitpunkt in Rechnung. Dies ist insofern verständlich, wenn die Bank für die Rücknahme und Abwicklung Kosten hat bzw. ihr andere während der Laufzeit ansonsten anfallende Gebühren entgehen.

Diese ausführliche Auflistung von Gebühren ist nicht als erschöpfend zu verstehen. Gleichzeitig ist die gute Nachricht, dass nicht jede Art von Gebühr bei jedem Zertifikat anfällt. Im Zweifelsfalle sollte man beim Emittenten nachfragen, oder im Zertifikateprospekt nachschlagen, um die Art und Höhe von Gebühren in Erfahrung zu bringen.

Ihr Kapital ist im Risiko.

Chancen und Risiken beim Zertifikate-Handel

Eine gesamtheitliche Betrachtung von Zertifikaten als eine von zahlreichen möglichen Anlagen im Rahmen einer Investitionsstrategie zeigt dabei die folgenden Chancen und Risiken von Zertifikaten:

Chancen: Anlagechancen, Flexibilität, Risiko-Exposition

- Maßgeschneiderte Finanzinstrumente: Zertifikate werden von Banken gemäß den Wünschen und Präferenzen ganz bestimmte Kundengruppen zusammengestellt. So können Anleger mit dem entsprechenden Zertifikat genau nach Wunsch anlegen – wie es bisher mit anderen Instrumenten nicht möglich war.

- Chancen auf höhere Erträge: Mit Zertifikaten wie Faktor Zertifikaten oder gar knock-out Zertifikaten kann man mit hohen Hebeln handeln. Damit kann er sie Fach erhöhte Rendite erzielt werden, der Hebel kann jedoch bei ungünstiger Kursentwicklung die Verluste vervielfachen. Risikofreudige Anleger schätzen dieses erhöhte Ertragspotenzial von Zertifikaten besonders.

- Gewünschte Risikoexposition: Zertifikate kaufen werden primär erfahrene Anleger, die mit geeigneten Zertifikaten genau jene Risikoexposition eingehen können, die Ihrem gewünschten Risiko-Rendite-Verhältnis entspricht. Zertifikate bieten eine Flexibilität beim Eingehen von Risiken, welche ansonsten nur bei CFDs gefunden werden kann.

- Erschließen neuer Anlageklassen: Privatanleger mit kleinen Budgets können Zertifikate auf bestimmte Basiswerte die Möglichkeit bieten, neue Anlageklassen oder -werte zu erschließen. So kann man bereits am Beträgen im dreistelligen Bereich Zertifikate kaufen auf Basiswerte, welche ansonsten erst mit einem fünfstelligen Mindestinvestment gehandelt werden könnten. Allerdings ist hier anzumerken, dass es auch alternative Möglichkeiten zu Zertifikaten gibt es in den meisten Fällen. Sowohl mit einem entsprechenden Exchange-Traded Fund (ETF) als auch mit Differenzkontrakten bzw. CFDs bei CFD-Brokern ist es möglich, mit dreistelligen Beträgen eine solche Risikoexposition einzugehen – und dies meist bei bedeutend geringeren Gebühren.

- Performance-Komponente ins Anlageportfolio: Zertifikate kaufen ist meist keine reine Anlagestrategie, sondern bloß eine kleine, risikotragende Performance-Komponente, welche ein wohldiversifiziertes, risikogestreutes Anlageportfolio ergänzt. Insofern sind Zertifikate in einem größeren Zusammenhang zu sehen, innerhalb dessen sie eine perfekte Ergänzung bzw. Vervollständigung einer durchdachten, ganzheitlichen Anlagestrategie ausmachen.

- Sparplan zur automatisierten Anlage: Zertifikate kaufen kann man auch über entsprechende Zertifikat Sparpläne, mit welchen in regelmäßigen Abständen in Zertifikate investiert wird. Gleichwohl gibt es einen solchen Zertifikat Sparplan nur eine geringe Anzahl der meistgehandelten Indexzertifikate. Bequem für die Anlage, allerdings anderen Sparplan nichts anderes kannten und oft volatilen Natur des Zertifikats bzw. dessen Basiswert.

Risiken: Hochspekuativ, hohe Gebühren, Totalverlust möglich

- Hochspekulative Finanzinstrumente: Viele Zertifikate sind hochspekulative Finanzinstrumente, welche teils volatile Basiswerte mit einem Hebel handeln, wodurch zwar hohe Gewinne, aber auch horrende Verluste entstehen können. Gerade unerfahrene Anleger könnten so schmerzvolle Bauchflecken landen und womöglich Beträge verlieren, welche sie sich nicht zu verlieren leisten können.

- Totalverlust bei Insolvenz des Emittenten: Während in Fonds eingezahltes Kapital rechtlich als Sondervermögen eingestuft wird und deswegen der gesetzlichen Einlagensicherung unterliegt, gilt dies nicht für in Zertifikate investiertes Kapital. Dementsprechend kann es im Extremfall – nämlich der Insolvenz des Emittenten – zum Totalverlust des investierten Kapitals kommen.

- Missverständnis der Funktionsweise: Nicht unbeträchtlich ist das Risiko, dass Anleger angesichts der Komplexität der meisten Arten von Zertifikaten deren Funktionsweise nicht korrekt verstehen oder manche Variablen und Einflussfaktoren unberücksichtigt lassen. Gerade, wer schnell und unüberlegt handelt, kann teure Fehlentscheidungen treffen.

- Hohe Gebühren verursachen Renditeverlust: Ja, richtig gelesen. Horrende Kosten und Gebühren sind eine wahre Gefahr beim Zertifikate kaufen. Wir beispielsweise ein Bitcoin Zertifikat kaufen möchte, der muss mit Gesamtkosten von über 2 % des Anlagebetrags rechnen – ein Vielfaches der Gebühren beim Kauf eines Bitcoin CFD. Allgemein haben Zertifikate hohe Gebühren, weil sich Banken als Emittenten gut bezahlen lassen. Dabei fallen diese Gebühren stets unabhängig der Performance, also selbst bei Verlusten, in voller Höhe an.

- Verlust bei Verfallszeitpunkt: Bei Zertifikat mit Verfallszeitpunkt besteht das Risiko, dass das Zertifikat bei einem negativen Ergebnis abschließt und sich ein Kursverlust des Basiswerts zu einem verlustreichen Anlage materialisiert. Direktanlage in den Basiswert hingegen würde der Verlust die doch nur ein längeres Halten vermieden werden können, falls der Kurs danach wieder ansteigt.

- Liquidität: Zwar können Zertifikate sowohl bei Börsen als auch außerbörslich gehandelt werden, doch es kann bei manchen Zertifikaten zu Liquiditätsproblemen kommen. Tatsächlich sind so viele Zertifikate im Umlauf, dass manche Zertifikate nur schwer gehandelt werden können, insbesondere, wenn dessen Kursentwicklung aktuell nicht berauschend läuft. Die Gefahr dabei ist, zu lange warten zu müssen, bis man sein Zertifikat verkaufen und abstoßen kann. Umso näher zum Verfallszeitpunkt bei börslich beschränkten Zertifikaten, desto geringer meist die Liquidität.

Fazit

Sollten Anleger als Zertifikate kaufen? Pauschal lässt sich diese Frage nicht beantworten. Fakt ist, dass der Handel mit Zertifikaten einen Boom erlebt hat – über 100.000 Zertifikate können an deutschen Börsen gehandelt werden, mehr als 100 Milliarden EUR sind weltweit in Zertifikate investiert.

Gründe für den Kauf von Zertifikaten sind maßgeschneiderte Anlagemöglichkeiten mit interessanter Risikoexposition sowie Zugang zu neuen Anlageklassen. Dem sind allerdings hohe Gebühren und das Risiko des Totalverlusts bei Insolvenz des Emittenten gegenüberzustellen. Die hohe Komplexität vieler Arten von Zertifikaten lässt uns CFDs als bessere Alternative vorschlagen.

Wer nach allen Überlegungen beschließt, Zertifikate kaufen und handeln zu wollen, der benötigt einen zuverlässigen Online Broker mit idealerweise kostenlosem Wertpapierdepot. Unser Testsieger für Zertifikate Broker ist Comdirect – neben geringen Gebühren und Verzicht auf Depotgebühren sprechen Bafin-Regulierung und rasche Orderausführung für den Anbieter.

Ihr Kapital ist im Risiko.

FAQs

Wie kann ich Zertifikate kaufen?

Zertifikate kaufen können Anleger über eine Depotbank oder einen Online-Broker mit Wertpapierdepot. Hierfür muss ein Konto eröffnet und eine Einzahlung auf das Verrechnungskonto getätigt werden. Zertifikat per WKN/ISIN suchen und schon kann investiert werden.

Für wen sind Zertifikate geeignet?

Zertifikate gibt es in großer Vielfalt, es handelt sich um komplexe und meist hochriskante strukturierte Finanzprodukte, welche mit hohen Gebühren verbunden sind. Nur erfahrene und professionelle Anleger mit ausreichend Marktkenntnis und Verständnis des Zertifikats sollten Zertifikate kaufen.

Ist ein Zertifikat ein Wertpapier?

Ja, ein Zertifikat ist ein Wertpapier, welches von Banken oder Emissionshäusern ausgegeben wird und von Finanzaufsichtsbehörden wie der Bafin in Deutschland genehmigt werden muss. Dementsprechend erhaltet jedes Zertifikat nach Genehmigung eine WKN und ISIN.

Sollte man Zertifikate kaufen?

Privatanleger sollten normalerweise keine Zertifikate kaufen – zu hoch die Gebühren und Risiken sowie Komplexität der meisten Zertifikate. Eine günstigere Alternative, mit der ebenfalls an der Wertentwicklung nahezu aller Basiswerte partizipiert werden kann, sind Differenzkontrakte beim CFD-Broker.

Zuletzt aktualisiert am 17. Januar 2024